Um ano de Pix: como foram os primeiros meses e o que está por vir

Em um ano, Pix registrou mais de 110 milhões de usuários e movimentou R$ 3,75 trilhões; transformação está só no começo

Em um ano, Pix registrou mais de 110 milhões de usuários e movimentou R$ 3,75 trilhões; transformação está só no começo

Era 16 de novembro de 2020 quando, em meio a um clima de expectativas e desconfianças, o Banco Central ligou as engrenagens do Pix. Moderno e dinâmico, o novo sistema de transferências e pagamentos instantâneos fez a sua estreia com a promessa de tornar a vida financeira dos brasileiros mais prática. Se deu certo? Bom, um ano depois, o Pix registra mais de 110 milhões de usuários.

Esse número gigante indica que o Pix vingou. Por outro lado, é preciso reconhecer que a modalidade ainda tem etapas a serem cumpridas e, ao contrário das previsões mais drásticas, não “matou” outros sistemas de transferências ou pagamentos, como o TED e o DOC.

Quando, em 2018, veio à tona a informação de que o Banco Central criaria um sistema de transferências instantâneas, as reações foram as mais variadas. Houve gente se manifestando com um “até que enfim”, bem como quem acreditasse que algo do tipo levaria muitos anos para ser concluído.

Mas, naquele período, a instituição estava legitimamente preocupada em implementar esse tipo de modernização — e rápido. A crescente aceitação pelos consumidores de serviços prestados por fintechs era um sinal claro de que o país precisava de um sistema de pagamentos e transferências condizente com o cenário tecnológico atual, que admite transações em tempo real (ou quase) e tem celulares por todos os lados.

Em fevereiro de 2020, esse sistema ganhou o nome Pix. Na época, o Banco Central já havia estabelecido os seis atributos principais da novidade:

No meio do caminho, surgiu a pandemia de COVID-19, mas esse problema não impediu o Pix de ser lançado no prazo estabelecido pelo Banco Central. Precedida por uma fase de testes, o Pix entrou em operação no dia 16 de novembro de 2020 respeitando todos os principais atributos.

Como cereja do bolo, veio a chave Pix, uma informação única — pode ser CPF, CNPJ, número de celular, email ou uma combinação de caracteres aleatórios — que identifica a conta da pessoa e a dispensa de divulgar agência, conta corrente e informações relacionadas. Ainda que esses dados possam ser usados em operações via Pix, é inegável que as chaves são um grande facilitador nas transferências.

Não que a ideia tenha sido assimilada de imediato. Carolina Sansão, gerente de inovação e tecnologia da Febraban (Federação Brasileira de Bancos), contou ao Tecnoblog que, no começo, muitos usuários acreditavam que só teriam acesso ao Pix se tivessem uma chave. Eles não entendiam que esse mecanismo é um facilitador, como já dito, não uma obrigação.

De todo modo, não deu outra: junto com a gratuidade das operações para pessoas físicas, as chaves ajudaram o Pix a ser aceito rapidamente pelos brasileiros. Os números falam por si só.

Nas semanas que antecederam o lançamento do Pix, bancos e outras instituições financeiras promoveram uma corrida para convencer seus clientes a registrarem chaves Pix. Essa movimentação contribuiu para a divulgação do sistema.

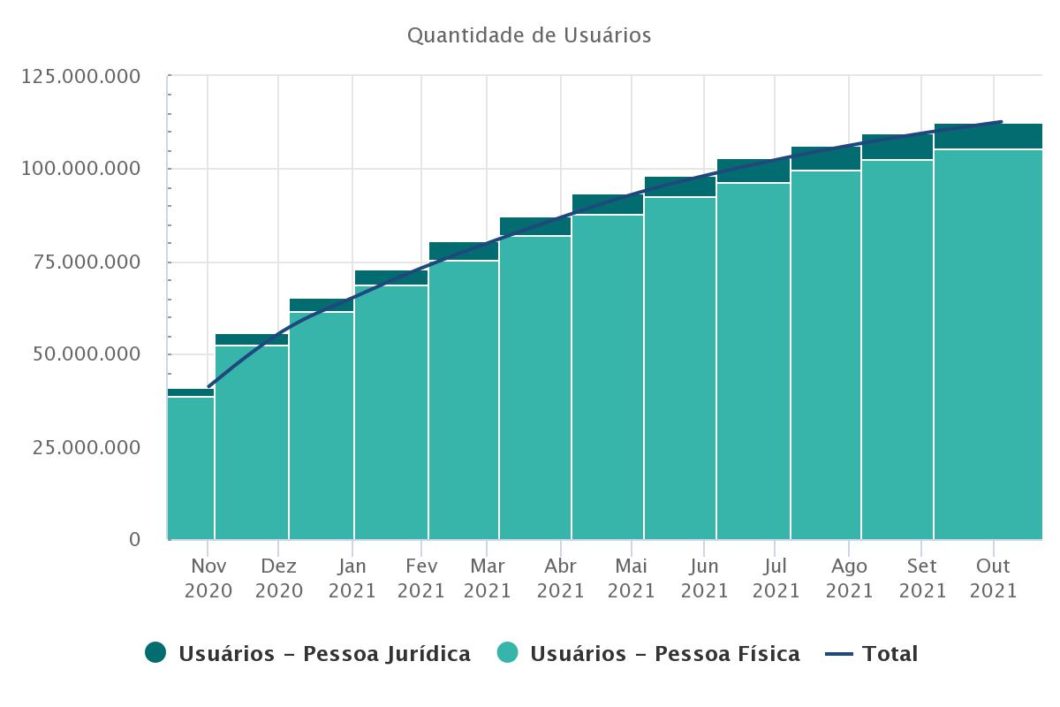

Eis o resultado: em 30 de novembro de 2020, duas semanas após o início das operações, o Pix contava com mais de 41 milhões de usuários no Diretório de Identificadores de Contas Transacionais (DICT), o banco de dados que registra as chaves.

Esses números mantiveram um ritmo forte de crescimento. No final de outubro de 2021, o DICT contava com exatos 112.650.205 usuários. Desses, somente 7.406.312 correspondem a pessoas jurídicas, número que deixa claro que os brasileiros abraçaram a ideia, mas enquanto pessoas físicas.

São números que impressionam até a quem acompanhou de perto o desenvolvimento do sistema. Carlos Netto, CEO da Matera, empresa que oferece soluções para bancos e fintechs, disse ao Tecnoblog que os 112 milhões de usuários são um número muito acima do esperado para o período de um ano.

“[O Pix] Está beirando a China em número de transações”, disse Netto, que ressalta que a comparação diz respeito aos números do mercado chinês em 2020, mas que estes não devem ser muito diferentes dos atuais.

Com efeito, a quantidade de chaves cadastradas também cresceu exponencialmente. Em novembro de 2020, eram 95 milhões de registros; outubro de 2021 terminou com 348 milhões.

Um detalhe curioso é que, nos primeiros meses de Pix, o número de CPF era a informação mais usada como chave. No entanto, em maio de 2021, as chaves com caracteres aleatórios passaram a dominar. Em 31 de outubro de 2021, a proporção era esta:

Essas quantidades de usuários e chaves resultaram em uma grande movimentação de dinheiro, correto? Corretíssimo: foram exatas 979.861.896 transações registradas no Sistema de Pagamentos Instantâneos (SPI) — o “motor” do Pix — só em outubro de 2021.

Considerando todo o período entre novembro de 2020 e novembro de 2021 (até o dia 14), 6,2 bilhões de operações foram efetuadas via Pix.

O quanto esse total representa em dinheiro? Mais de R$ 3,75 trilhões.

Já não há dúvidas de que o Pix é um sucesso. Para Netto, o sistema deu certo no Brasil porque o Banco Central esteve atento aos erros e acertos das plataformas de pagamentos instantâneos de outros países.

“O nome Pix nasceu de um erro detectado em um país. Um país que criou um pagamento instantâneo e não deu nome”, exemplifica Carlos Netto. Por que isso é um problema? A falta de nome dificulta a assimilação da ideia pelos usuários e abre espaço para que cada banco use a sua própria denominação, gerando confusão.

Depois que o Banco Central fez o anúncio oficial do Pix, houve quem estranhasse o apoio dos bancos ao sistema. Era de se presumir que essas instituições teriam prejuízo ou redução de receita por conta da diminuição das transferências via Transferência Eletrônica Disponível (TED) e Documento de Crédito (DOC), modalidades frequentemente tarifadas.

Mas Carolina Sansão, da Febraban, revela que os bancos não tiveram prejuízos com o Pix. Primeiro porque o número de TEDs e DOCs teve uma redução, mas essas modalidades ainda são muito usadas. Além disso, o Pix fez a quantidade de transações financeiras aumentar, em vez de ter “roubado” totalmente as operações que eram feitas por outras formas eletrônicas.

Com a vinda do Pix, o número de transações realizadas hoje no mercado financeiro aumentou e muito. O que a gente nota através das próprias estatísticas do Pix é que a quantidade de transações é alta, mas o ticket médio [o valor médio de cada transação] mantém um equilíbrio. As pessoas ainda transacionam valores maiores através de um TED, por exemplo.

Carolina Sansão, gerente de inovação e tecnologia da Febraban

Dados do SITRAF (Sistema de Transferência de Fundos), plataforma que faz compensação e liquidação de transferências por TED, mostram que, de fato, essa modalidade ainda é bastante requisitada.

Somente em outubro de 2021, 64,5 milhões de operações de TED foram realizadas. Esse número está bem abaixo do total registrado em outubro de 2020: 134,1 milhões de operações.

No entanto, o mesmo relatório indica que 2020 registrou um crescimento atípico de transações por TED que coincide com a fase mais crítica da pandemia. O SITRAF aponta que, em outubro de 2019 — uma época de “normalidade” —, 77,7 milhões de TEDs foram realizados. A modalidade tem sido preterida em relação ao Pix, portanto, mas não de modo drástico. Ainda não.

Com o DOC, a situação é diferente. A modalidade ainda é bastante acessada, mas muito menos do que no ano passado.

Para você ter ideia, o SILOC (Sistema de Liquidação Diferida das Transferências Interbancárias de Ordens de Crédito), plataforma que responde por transações via DOC, indica que a modalidade teve quase 6 milhões de transações em outubro de 2021, contra 19,9 milhões em outubro de 2020 e 19,2 milhões em outubro de 2019.

Que conste que nada disso perturba os bancos. Cestas de serviços e outros produtos continuam garantindo a rentabilidade dessas instituições.

Esta terça-feira não marca apenas o primeiro ano de funcionamento do Pix. A data também foi escolhida pelo Banco Central como o ponto de partida das novas medidas de segurança do sistema.

Uma delas é o bloqueio cautelar, que pode reter uma transação via Pix por até 72 horas quando houver suspeita de irregularidades. Outra é a ampliação do uso de informações vinculadas a chaves Pix para prevenção de fraudes.

Essas e outras medidas são um resposta à onda de fraudes relacionadas ao Pix que ganhou escala nos últimos meses. A maior parte dessas ações tira proveito da rapidez com a qual as transações via Pix são feitas. Se um criminoso consegue acessar uma conta bancária, por exemplo, pode transferir um valor rapidamente sem que a vítima tenha tempo de pedir um bloqueio.

Mais alarmantes são os sequestros ou roubos que condicionam a vítima a fazer uma operação via Pix. É por isso que, desde 4 de outubro, transferências por Pix entre 20:00 e 6:00 foram limitadas a R$ 1.000.

Note que o Pix em si é seguro (pelo menos não há, até o momento, nada provando o contrário). A vulnerabilidade, quando existe, aparece no acesso ao serviço. É o caso do criminoso que consegue entrar no aplicativo do banco do usuário quando o celular deste é roubado.

Esse cenário bota uma grande pressão sobre os bancos, o que explica as medidas de segurança anunciadas pelo Banco Central. Mas a Febraban assegura que os bancos também estão fazendo a sua parte:

Os bancos investem valores consideráveis, por ano, em segurança bancária. São cerca de R$ 2,5 bilhões por ano. (…) Todas as medidas que visam reduzir esses efeitos [problemas] em termos de segurança pública têm sido adotadas pela Febraban.

A gente contribui e continuará contribuindo com o fornecimento de informações para que medidas adicionais sejam solicitadas pelo regulador e implementadas para cercar cada vez mais qualquer iniciativa negativa referente a esse tema.

Carolina Sansão, gerente de inovação e tecnologia da Febraban

A despeito das adversidades, o futuro do Pix tende a ser animador. Novos serviços estão a caminho, entre eles, o Pix por aproximação (que usa o NFC do celular, por exemplo), que deve entrar em vigor em algum momento de 2022.

Pagamentos por aproximação devem ajudar o Pix a se popularizar como opção de pagamento em estabelecimentos físicos — você deve ter notado, talvez por experiência própria, que o comércio ainda não é totalmente adepto da modalidade; hoje, a maioria das operações é feita entre pessoas físicas.

Nesse sentido, tão ou mais relevante são o Pix Saque e o Pix Troco, que serão oferecidos a partir de 29 de novembro para permitir que o usuário realize saques no caixa de lojas, por exemplo.

Além de proporcionar praticidade ao consumidor, essas opções poderão gerar mais movimentação em estabelecimentos comerciais e diminuir a quantidade de dinheiro em espécie dessas unidades no fim do dia, só para citar algumas possíveis vantagens.

Carlos Netto, da Matera, frisa que o Pix Saque e o Pix Troco podem ainda ter o efeito de ajudar a diminuir a circulação de dinheiro em espécie no país.

Parece contraditório, mas o executivo aponta a tendência de que consumidores deixem de sacar volumes relativamente altos de dinheiro (em caixas eletrônicos) ao perceberem que, havendo mais locais para saques, não precisarão estocar cédulas. “O número de saques Pix vai ultrapassar de longe o de caixas eletrônicos [saque tradicional]”, prevê Netto.

Soa como um otimismo em excesso? Talvez. Mas o Pix conseguiu exercer um efeito transformador tão intenso em seu primeiro ano que nos dá liberdade para pensar em mudanças ainda mais impactantes em um futuro próximo.